Vielleicht kennst Du noch den Ausspruch „Die Rente ist sicher“. Er stammt von Dr. Norbert Blüm aus dem Jahr 1986. Damals war Dr. Norbert Blüm Bundesminister für Arbeit und Sozialordnung. Ich glaube, dass er diesen Satz voller Überzeugung sagte. Aus damaliger Sicht war dies sicherlich zutreffend, jedoch haben sich die Zeiten gewandelt. Um bei diesem Wandel nicht der Verlierer zu sein, solltest Du Dich zu einem großen Teil selbst um Deine Altersvorsorge kümmern. Auf welche Bausteine Du hier setzen kannst und wie es praktisch funktioniert, stelle ich Dir nun vor.

Staatliche Altersvorsorge als Auslaufmodell

Die Rente ist das Schlüsselwort für die gesetzliche Rentenversicherung. Gemeint ist hierbei der Teil unseres Sozialversicherungssystems, welches für die Altersvorsorge von Beschäftigen konstruiert wurde. Dies hatte bereits Otto von Bismarck im Jahr 1891 als Rentenversicherung für Arbeiter erstmalig eingeführt und damit eine Ergänzung zur Unfall- und Krankenversicherung geschaffen. Sie diente jedoch nur als eine Art Zubrot im Alter, denn der Lebensstandard konnte mit der Rente im Alter keineswegs beibehalten werden. Es gab im Verlauf der Geschichte Deutschlands sogar herbe Einschnitte und Zweckentfremdungen dieser Rentenkasse, beispielsweise in der NS-Zeit. Erst ab der Rentenreform im Jahr 1957 konnte man mit der Rente „rechnen“ und im Sinne der Umlagefinanzierung auch jedem Bürger, welcher in die Rentenkasse einzahlte, Auszahlungen im Alter anteilig zukommen lassen.

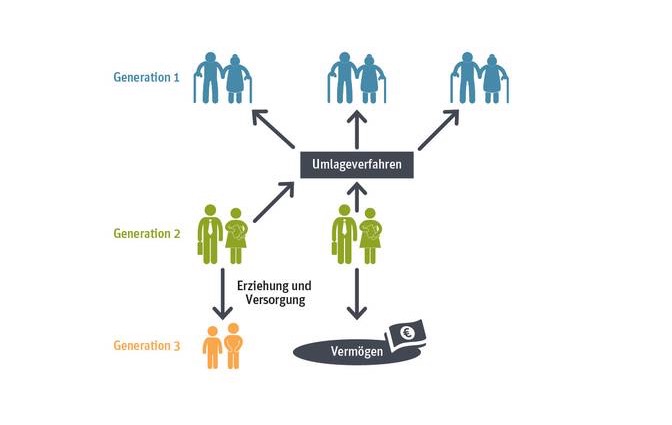

Diese gesetzliche Rente wurde mit dem „Generationenvertrag“ finanziert. Konkret zahlen hierfür alle versicherungspflichtigen Berufstätigen einen Rentenversicherungsbetrag, mit dem über ein Umlageverfahren die Ansprüche der Rentner gegenfinanziert werden. Solange die Einzahlungen höher als die Auszahlungen sind, funktioniert dieses Modell und baut Rentenansprüche für alle Erwerbstätigen in der Zukunft auf. Sie soll im Idealfall ihren Lebensunterhalt sichern.

Der Generationenvertrag ist vom Berlin-Institut optisch sehr vereinfacht dargestellt:

Ein tolles Modell, was jedoch den „demografischen Wandel“ unberücksichtigt lässt. Mit einer stetig alternden Durchschnittsbevölkerung verringern sich die Einnahmen und steigen die Ausgaben. Hierbei wurde bereits die Umverteilung zu den Älteren zu einem großen Teil in das öffentliche Transfersystem verlegt. Kann dies auf Dauer dieser Belastung standhalten?

Schon jetzt sind die Folgen absehbar: Sinkende Grundrenten bis hin zu einer steigenden Altersarmut. Laut der Süddeutschen Zeitung sind 19,5 Prozent aller Rentenhaushalte von Armut betroffen, also etwa jeder fünfte Rentner in Deutschland. In absoluten Zahlen ausgedrückt muss daher jeder fünfte ältere Mensch von weniger als 999 Euro leben. Für Rentnerpaare ist die Schwelle zur Altersarmut bei weniger als 1499 Euro verankert. Ein Betrag, der vor allem in Metropolen mit steigenden Mietpreisen zu immer mehr Verdrängung führt – diesem Thema widme ich mich an anderer Stelle noch einmal gesondert.

Hast Du diese Fakten in Deiner Lebensplanung bereits bedacht?

Prüfe gerne folgende Alternativen ab, die Dir für Deine Lebens- und Altersplanung abseits der staatlichen Rente zur Verfügung stehen.

Mut und Notwendigkeit zur Altersvorsorge

Die Gründe für eine eigene Vorsorge liegen auf der Hand: Verhinderung von Altersarmut und ein optimistischer Blick in die eigene Zukunft. Dafür muss man jedoch etwas tun – je eher, desto besser!

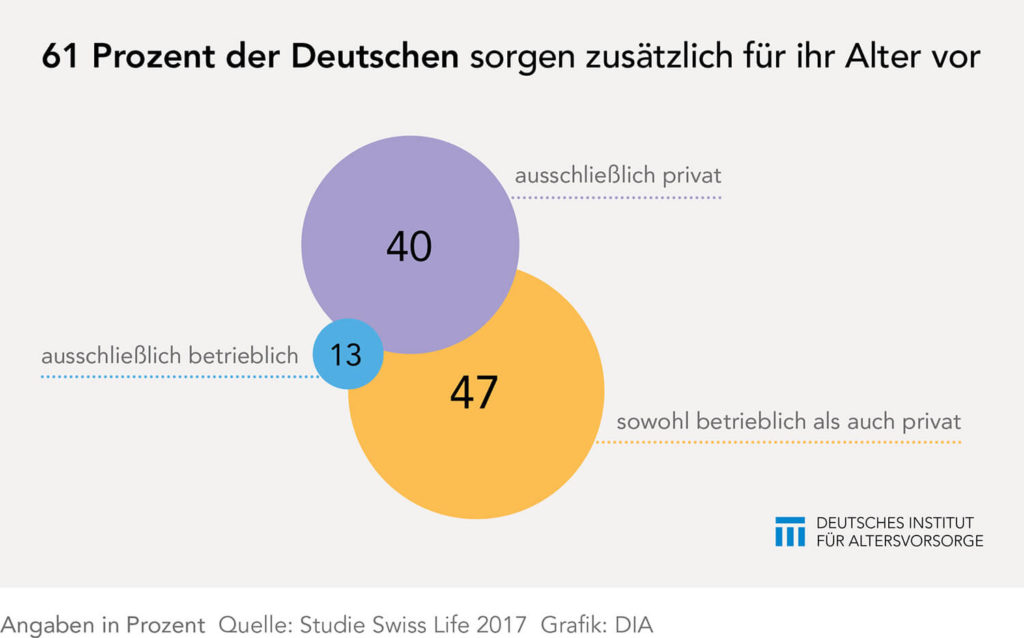

Das Deutsche Institut für Altersvorsorge hat ermittelt, dass bereits 61 Prozent in Deutschland für Ihren Ruhestand an eine Vorsorge gedacht haben. Sie gliedert sich, wie folgendes Schaubild zeigt, in private und betriebliche Komponenten:

Befasst man sich mit diesen Fakten näher, ist der Vorsorgebereich durchaus breit gefächert. Von Immobilien über private Rentenversicherungen bis hin zur Geldanlage am Finanzmarkt ist ein breites Spektrum an Ideen vorhanden. Grundprämisse sollte aus meiner Sicht sein, nicht die komplette Vorsorge auf ein einzelnes Element aufzubauen. Auch wenn in weiten Teilen der Bevölkerung die eigene Immobilie als Standardvorsorge im Alter genannt wird, ist diese Anlage allein nicht ausreichend, wenn einem im Alter kein Geld für Grundnahrungsmittel zur Verfügung stehen und die Immobilie nicht instand gehalten werden kann. Auf der anderen Seite ist eine zu starke Fokussierung auf einzelne Kapitalanlagen ebenso riskant, wie diverse Beispiele am „Neuen Markt“ oder „Geschlossene Fonds“ in der Vergangenheit zeigten.

Es kommt somit auf den Mix an. Dieser sollte aus unterschiedlichen Anlageklassen bestehen. Im Idealfall aus einer Immobilie (diese kann auch vermietet sein oder als Beteiligung an einem Immobilienprojekt bestehen), einem Puffer an Geldeinlagen und einem Portfolio an Aktien / Anleihen solider und wachsender Unternehmen.

Wie hier die Zusammensetzung erfolgt und wie oft diese angepasst werden sollte, hängt von Dir und Deinem Risikoprofil ab. Ganz allgemein geht man in jungen Jahren von einer hohen Aktienquote aus, um vom sogenannten Zinseszinseffekt zu profitieren. Unterstellt wird hierbei das konstante Wachstum dieser Anlageform über einen langen Zeitraum. Kurzfristige Schwankungen am Kapitalmarkt können bereits ab Laufzeiten über 10 Jahren ignoriert werden und geraten statistisch in den Hintergrund. Ein weiterer positiver Nebeneffekt ist die Gewinnausschüttung bei dieser Form der Kapitalanlage. Solide Unternehmen beteiligen alle Anteilseigner, zu denen Du als Aktionär direkt beim Aktienkauf und indirekt beim Kauf über ein Finanzprodukt wie einem Fond gehörst, am Erfolg. Die Ausschüttung erfolgt in Form von einer Dividende, die direkt dem Konto zugeschrieben werden kann oder zusätzlich neu investiert wird.

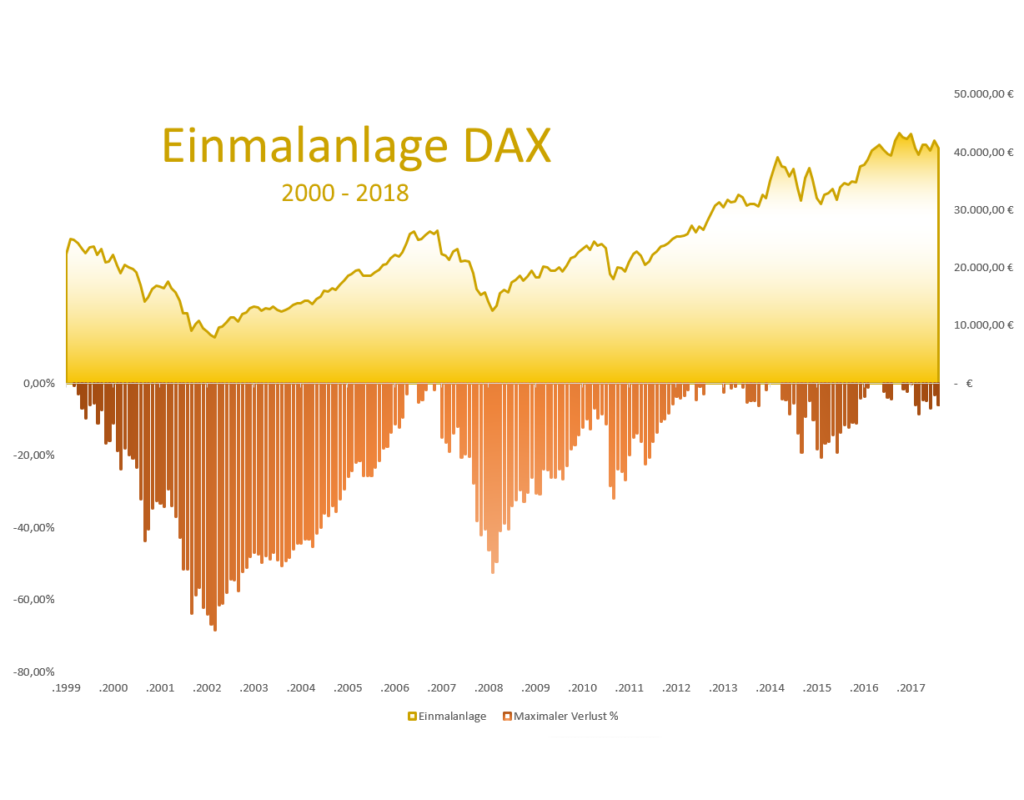

Selbst wenn man hier von einem sehr ungünstigen Einstiegszeitpunkt ausgeht, nehmen wir hierfür das Jahr 2000 vor dem Platzen der Internetblase und einem Rückgang im DAX von 75 Prozent, hätte sich eine Einmalanlage im Deutschen Aktienindex über ein konservatives und passives Finanzprodukt bis Ende 2018 mehr als verdoppelt. Dies zeigt die Simulation von godmode-trader im folgenden Schaubild bei einer Einmalanlage von 20.000 Euro:

Im Jahr 2019 hat der DAX noch einmal mehr als 20 Prozent zulegen können, so dass diese Anlage nun bei rund 53.000 Euro stehen würde. Dieses Beispiel ist bewusst ausgewählt, um auch das zwischenzeitliche Risiko zu verdeutlichen. Selbstverständlich sind Anlagen am Kapitalmarkt riskant – doch unter der Prämisse einer breiten Streuung, einem soliden Produkt und entsprechend langer Laufzeit lässt sich dieses Risiko mehr als minimieren. So zeigen es zumindest die bisherigen historischen Verläufe auf.

Sei daher im eigenen Interesse mutig und mache Dich mit diesen Themen näher vertraut. Gerne unterstütze ich Dich dabei mit weiteren Artikeln zur Vertiefung dieser Thematik oder in einem persönlichen Gespräch. Nutze dafür gerne meine Kontaktdaten oder schreib mir über diesen Vordruck, wo Du meine Unterstützung oder weitere Impulse benötigst.

Dein Andreas Bernstein